وعلى غرار أيّ مخطط بونزي، اعتمد النظام المالي في لبنان على ضخّ منتظم للدولار الأميركي، مصدره الأموال المودعة في المصارف التجارية، لخلق قشرة من الاستقرار المالي الذي يعتمد على تقديم حوافز باهظة للمصارف التجارية لإيداع دولاراتهم لدى مصرف لبنان. ومع انقطاع التغذية بالعملات الأجنبية لم يعُد بإمكان مصرف لبنان أن يغطّي الفوائد السنوية التي يدين بها للمصارف التجارية على ودائعها البالغة 77 مليار دولار (نهاية عام 2019)، ودين عام متنامٍ يبلغ 91 مليار دولار وهو ثالث أعلى مستوى في العالم نسبة إلى الناتج المحلي، وأصبح لبنان في مواجهة أزمتين، واحدة مالية وأخرى مصرفية. فهل يكمن حلّ الأزمة الاقتصادية في لبنان باتّباع نظام مجلس النقد الذي يمنع مصرف لبنان من تمويل عجز الدولة؟

للإجابة عن هذا السؤال نعرض خصائص نظام مجلس النقد ثم نبحث في ميزات وحدود ترتيبات هذا النظام، لنتطرق بعدها إلى فعالية هذه الترتيبات بالنسبة إلى واقع الاقتصاد اللبناني.

خصائص نظام مجلس النقد

يجمع نظام مجلس النقد بين ثلاثة عناصر:

1- سعر صرف ثابت للعملة الوطنية نسبة إلى عملة أخرى تعتبر العملة المرساة (anchor).

2- قابلية التحويل التلقائية (أي الحق في صرف العملة المحلية بهذا السعر الثابت كلما رغبت في ذلك).

3- الالتزام الطويل الأجل بنظام مجلس النقد الذي غالباً ما يُذكر صراحة في قانون تنظيم المصرف المركزي.

يعود نظام مجلس النقد إلى الحقبة الاستعمارية. كانت المستعمرات البريطانية والفرنسية تتبع هذا النظام. وفي عام 1960، كان 38 بلداً أو إقليماً تعمل تحت نظام النقد، وبحلول عام 1970، كان هناك 20، وبحلول أواخر الثمانينات، لم يكن هناك سوى 9.

يُنظر إلى هذا النظام على أنّه مرغوب بل وقابل للتطبيق في ظروف خاصة للغاية، مثل الاقتصادات الصغيرة المفتوحة أو التي تريد أن تنتمي إلى تكتلات نقدية. لكنه يعتبر غير ملائم للاقتصادات المتنوعة التي طوّرت السلطات فيها كثيراً من المهارات في مجال الإدارة النقديّة. وفي المقابل يتطلب تطبيقه نظاماً مصرفياً قوياً، تتحمل فيه المصارف تقلّبات أسعار الفائدة ومتطلبات السيولة.

في عام 1982 اعتمدت هونغ كونغ (اقتصاد غير متنوع قائم على الخدمات) نظام مجلس النقد مع اعتبار الدولار الأميركي عملة مرساة، من أجل تخفيف حدّة أزمة الثقة في عملتها المحلية. وتجدّد الاهتمام بهذا النظام، بعد نجاحه في تحقيق الاستقرار للاقتصاد الأرجنتيني في أعقاب تضخّم مفرط في عام 1991. وبذلك ازداد عدد البلدان التي تستخدمه حالياً إلى 14 بلداً. ورغم اعتماد هذا النظام في الأرجنتين لتثبيت عملتها ومنحها مصداقية أكبر، إلّا أنه أنتج أزمة صادرات. فقد ارتفعت قيمة العملة المحلية نسبة لعملة أكبر شركائها التجاريين، البرازيل، ما أدّى إلى انهيار النظام المصرفي في عام 1995.

كذلك، كان نظام مجلس النقد مجدياً لاقتصادَين يمران بمرحلة انتقالية - إستونيا وليتوانيا - لتحقيق المصداقية بسرعة لعملتيهما المنشأتين حديثاً. فشكّل الدولار الأميركي العملة المرساة لليتوانيا، بينما أرست استونيا عملتها على المارك الألماني. وفي عام 1997، أنشئ مجلس النقد مع اعتماد المارك الألماني كعملة مرساة لإنهاء الفوضى الاقتصادية في بلغاريا.

وتبعاً للباحثتين (Ghosh, Gulde, Wolf ; «Currency Boards: The Ultimate Fix?», IMF working paper nb.98) وبعد دراسة بيانات البلدان الأعضاء في صندوق النقد الدولي على مدى 25 عاماً، ومن ضمنها اقتصادات تعاني من التضخّم المفرط مثل الأرجنتين، وأخرى تواجه التحوّل إلى اقتصاد السوق مثل بلغاريا، إستونيا، ليتوانيا، إضافة إلى دول تواجه تبعات التموضع كمركز مالي عالمي مثل هونغ كونغ، تبيّن أن اعتماد نظام مجلس النقد خفض التضخم بين 3 نقاط مئوية و5 نقاط مئوية. كذلك كان له تأثير إيجابي على الثقة بالعملة المحلية عبر زيادة الطلب عليها. وعلى النقيض من المخاوف التي أثارها في كثير من الأحيان معارضو مجالس النقد، لم يجد الباحثون أن مجالس النقد القائمة كان لها أي آثار سلبية على النمو الاقتصادي.

يبقى أن نشير إلى أنه في أيّ من البلدان التي اعتمدت نظام مجلس النقد، لم يتم العمل به في شكله النقي، لكنه اكتسب تدريجياً ميزات مختلفة متعلقة بخصائص وميزات الاقتصادات الوطنية التي اعتمدته.

ميزات وحدود نظام مجلس النقد

تتمحور ترتيبات هذا النظام، حول التزام صريح للمصرف المركزي بعدم إصدار العملة المحليّة (المطلوبات النقدية للمصرف المركزي) إلّا بقدر ما تغطيها حيازاته من النقد الأجنبي. هكذا تكون النقود المعروضة بالعملة الوطنية محدودة، ما يضمن التحويل التلقائي للعملة المحليّة إلى النقد الأجنبي بحسب سعر صرف ثابت في مقابل العملة المرساة. ويتم اختيار العملة المرساة من ضمن العملات الأجنبية قليلة التقلبات، ويفضل أن تكون عملة الشريك التجاري الأول.

هذه الترتيبات تمنح العملة المحلية مصداقية أكبر في التعاملات الدولية، لكنها تحدّ من قدرة المصرف المركزي على تمويل عجز الدولة وعجز المصارف التجارية، بحيث لا يستطيع المصرف المركزي، تبعاً لترتيبات هذا النظام، أن يلعب دور المنقذ الأخير (last resort) إلا بقدر ما تسمح به حيازته من النقد الأجنبي.

174458 مليار ليرة

هي قيمة ودائع المصارف لدى مصرف لبنان في نهاية أيار 2020 بحسب الإحصاءات الصادرة عن مصرف لبنان مقارنة مع 177346 مليار ليرة في كانون الثاني 2020 و230 ألف مليار ليرة في تشرين الثاني 2019. لا يحدّد مصرف لبنان توزّع هذه الودائع بحسب العملات، إلا أنه بحسب خطّة التعافي الحكومية فإن أكثر من 70% من هذه المبالغ هي بالدولار، والباقي هي ودائع بالليرة

يستخدم نظام مجلس النقد تقنيات نظام سعر الصرف الثابت ويوصف بنظام سعر صرف ثابت متطرف. فبهدف الحفاظ على ثبات سعر الصرف، يعمل المصرف المركزي على التدخل في سوق القطع بائعاً أو شارياً للعملة المحلية مقابل العملة المرساة.

وتجدر الإشارة إلى أن هناك علاقة وثيقة بين حركة رؤوس الأموال، والفرق بين سعر الفائدة على العملة المحلية وسعر الفائدة على العملة المرساة. فإذا انخفضت الفائدة على العملة المحلية نسبة إلى العملة المرساة، أدّى ذلك إلى خروج الأموال بالعملة الأجنبية، ما يضغط لانخفاض قيمة العملة المحلية، فيتدخل المصرف المركزي في سوق القطع لمنع انخفاضها مستعملاً احتياطاته من العملة المرساة.

وبهدف الحفاظ على احتياطاته من العملة المرساة، على المصرف المركزي أن يُبقي الفرق بين سعر الفائدة على العملة المحلية وسعر الفائدة على العملة المرساة، ثابت. وبما أن هذا الأخير لا سلطة له على أسعار الفائدة على العملة المرساة فإن أسعار الفائدة المحلية ستكون تابعة لأسعار الفائدة على العملة المرساة. أي أنه يتوجب على المصرف المركزي الحفاظ على معدل فائدة للعملة المحلية يتغير مع تغيرات الفائدة على العملة المرساة. عندها يفقد المصرف المركزي السيطرة على سعر الفائدة قصيرة الأجل، وتالياً يفقد استقلاليته لجهة السياسة النقدية.

وإذا لم يكن النظام المصرفي قادراً على تحمل التغيّرات بأسعار الفائدة على العملة المحلية، فهو سيواجه صعوبات، بل سينهار عند عدم إمكانيته تلبية طلبات السيولة، لأن المصرف المركزي لا يستطيع أن يعمل كمنقذ أخير للمصارف إذا كانت احتياطاته من النقد الأجنبي لا تكفي لتغطية إصدار نقد محلّي ودعم المصارف التجارية.

هكذا يعمل نظام النقد على تعزيز مصداقية النقد المحلي ومكافحة التضخّم، إلا أنه يحدّ من قدرة المصرف المركزي على التمويل النقدي للعجز العام، وكذلك عجز القطاع المصرفي. كما أن تطبيق هذا النظام يعني التخلّي الكامل تقريباً عن جميع السيادة النقدية وملغياً إمكانية استخدام السياسية النقدية لتحفيز الاقتصاد.

فعالية ترتيبات نظام مجلس النقد في لبنان

إن ترتيبات مجلس النقد تعدّ ترتيبات لا رجعة فيها، وهي تتطلب تعديلاً في قانون النقد والتسليف الصادر عن المجلس النيابي، لتقييد حقّه السيادي في إصدار النقد المحلي. ويتضمن التعديل، نصاً صريحاً بألا تتجاوز كمية النقود التي يصدرها المصرف المركزي، كمية احتياطاته بالنقد الأجنبي، والالتزام بسعر صرف ثابت على المدى الطويل. فما هو سعر الصرف المناسب الذي يمكن أن يلتزم به لبنان؟

بحسب ترتيبات مجلس النقد، فإن الكتلة النقدية بمعناها الضيق M0 (البنكنوت أو العملة الورقية التي أصدرها المصرف المركزي)، أي القاعدة النقدية التي بلغت قيمتها في نيسان 2020، استناداً إلى إحصاءات مصرف لبنان، 20155 مليار ليرة، وبالتالي يجب أن تكون مغطّاة بشكل كامل بالاحتياطي من النقد الأجنبي. أما إذا أخذنا في الاعتبار، إمكانية التحويل التلقائي للعملة الوطنية، فإن الاحتياطي من النقد الأجنبي يجب أن يغطّي M1 (مجموع النقود في التداول إضافة إلى الحسابات الجارية، بالعملة المحلية) والتي يبلغ حجمها 24828 بحسب آخر إحصاءات مصرف لبنان عن أيار 2020.

وبما أن الاحتياطي من النقد الأجنبي المعلَن من قبل مصرف لبنان يوازي 20 مليار دولار. وإذا اعتبرنا أن 10 مليارات دولار يحتاج لها لبنان لدعم الاستيراد لمدة 10 سنوات، يتبقى 10 مليارات دولار لتغطية الكتلة النقدية، فيكون سعر الصرف بحدّه الأدنى 2500 ليرة للدولار الواحد ( M1/10=2500). وكلما ازدادت الكتلة النقدية أو انخفضت كمية الاحتياطي من النقد الأجنبي، كلما انخفضت قيمة الليرة اللبنانية.

وفي ما يلي نوضح أن المصرف المركزي يستطيع أن يحافظ على سعر صرف ثابت عند مستوى 4000 ليرة للدولار الواحد على مدى 11 عاماً مع السماح للكتلة النقدية بمعناها الضيق M0 أن تكبر سنوياً بنسبة 4%.

ونظراً إلى العلاقة الطردية بين M1 وM0 (المضاعف النقدي* M1=M0) فإن الزيادة في الكتلة النقدية بمعناها الضيق M0 يعني الزيادة في M1. أمّا قيمة المضاعف النقدي M1/M0) فتبلغ في لبنان ما يقارب 1.5، وبالتالي إذا لم ينخفض حجم الاحتياطي الأجنبي يستطيع المصرف المركزي، نسبة إلى المعادلة التالية: (Log(M1)=Log(M0)(1.04)n*1.5=Log (40000، المحافظة على سعر صرف ثابت على مستوى 4000 ليرة للدولار الواحد وذلك لمدة n تساوي 11 سنة.

إذا اتخذت التدابير اللازمة، فإن الاحتياط بالعملات الأجنبية قادر على أن يضمن سعر صرف ثابتاً للدولار على مدى 11سنة.

وبما أن هذا الإجراء لا رجعة فيه، ونظراً إلى المخاطر السياسية التي يمكن أن تحيط استخدام الدولار الأميركي، ونظراً لأن تجارة لبنان مع أوروبا تفوق بكثير تجارته مع أميركا يستحسن التثبيت على الأورو وليس الدولار.

ولكي يحافظ المصرف المركزي على احتياطه من النقد الأجنبي، عليه رفع الفائدة على العملة المحليّة بالتوازي مع أي ارتفاع لمعدلات الفائدة على العملة المرساة، لأن انخفاض الفرق بين الفائدة على العملة المحلية والفائدة على العملة المرساة يؤدي إلى خروج رؤوس الأموال بالنقد الأجنبي، وبالتالي إلى انخفاض قيمة العملة المحلية نسبة إلى العملة المرساة.

من أجل تثبيت سعر الصرف، يتدخل المصرف المركزي في سوق القطع شارياً العملة المحلية، وبائعاً العملة المرساة ما يستنفد احتياطاته من النقد الأجنبي. وهكذا لا يستطيع المصرف المركزي خفض معدل الفائدة على العملة المحلية بهدف زيادة الاستثمار، تحفيز سوق العمل وبالتالي تنشيط الاقتصاد.

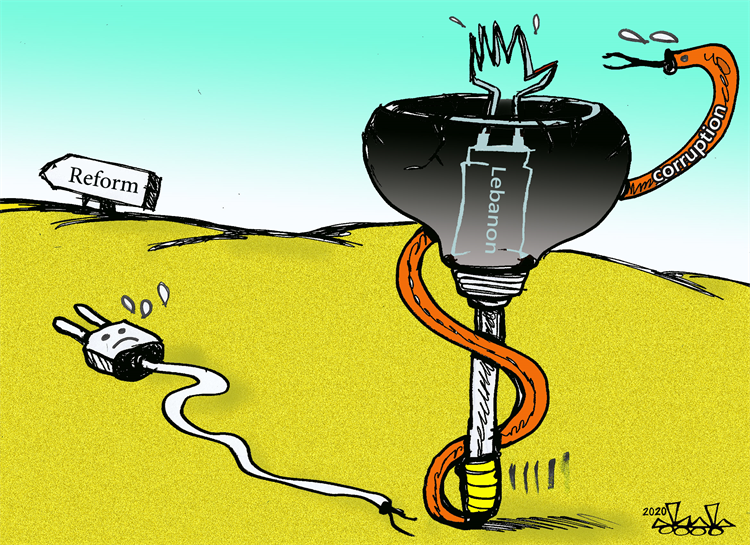

إنّ مجلس النقد يمكن أن يخفض العجز ويخفّف الهدر والفساد لكنها تُفقد السياسة النقدية أيّ قدرة على خفض البطالة وتحفيز الاقتصاد

من ناحية أخرى، إن القطاع المصرفي الذي يواجه أزمة سيولة تحول دون حصول المودعين على أموالهم، لن يستطيع مواجهة المخاطر الناجمة عن تقلّبات أسعار الفائدة. ما ينذر بإفلاس بعض المصارف في ظل عدم إمكانية المصرف المركزي لعب دور المنقذ الأخير بالنسبة إلى المصارف التجارية. من هنا، تتّضح ضرورة زيادة رسملة المصارف وتحسين الملاءة وصولاً إلى إعادة هيكلية القطاع المصرفي مع ما يمكن أن ينجم عنه من دمج لبعض المصارف التجارية. وفي أحسن الأحوال، يمكن للبنانيين الحصول على ودائعهم مع مرور الوقت، بتمويل من أرباح البنك المركزي أو بعد تدفق الأموال من الخارج بسبب زيادة المصداقية الناتجة عن نظام مجلس النقد.

وتبقى إشكالية ارتفاع قيمة العملة المرساة التي من شأنها أن ترفع قيمة العملة المحلية المرتبطة بها. وبالتالي فإن كلفة الإنتاج المحلّي سترتفع ما يجعل السلع المصنعة محلياً باهظة ويقلّل من حظوظ التصدير. فرغم أن ارتفاع قيمة العملة المحلية يمكن أن يساعد، على المدى القصير، في الحد من تهريب بعض السلع المدعومة، إلا أنه يحرم الاقتصاد على المدى الطويل، من دخول أموال أجنبية من التصدير، ويضرب الاقتصاد الحقيقي من زراعة وصناعة في حال لم تؤخذ التدابير اللازمة لدعم الصادرات.

لذا، فإن ترتيبات نظام مجلس النقد يمكن أن تؤدي إلى خفض العجز، وربما إلى التخفيف من الهدر والفساد لأنها تحدّ من قدرة المصرف المركزي على تمويل عجز الخزينة، لكنها تفقد السياسة النقدية أي قدرة على تخفيض البطالة وتحفيز الاقتصاد.

مزايا وأكلاف

إن المصداقية للعملة المحلية، التضخم المنخفض، والحدّ من الفساد لمحدودية الكتلة النقدية هي مزايا واضحة لنظام مجلس النقد. لكن هناك كلفة مؤلمة لهذا النظام تتمثّل بإفلاس بعض المصارف وعدم قدرة السلطات الوطنية على استخدام السياسات النقدية، مثل تعديل أسعار الفائدة المحلية، أو أسعار الصرف، لتنشيط الاقتصاد. لذلك يجب الحذر من تطبيق هذا النظام من دون تأمين مناعة القطاع المصرفي. وكذلك ابتكار حلول لتنشيط سوق العمل لدعم الزراعة والصناعة بالتوازي مع تطبيق نظام مجلس النقد. فليس هناك وصفة واحدة لنظام موحّد يطبّق في كل الاقتصادات ولكن لكل دولة ميزانها وخصوصيتها.

* البروفيسورة لطيفة غلاييني هي أستاذة الاقتصاد في الجامعة اللبنانية

كلية إدارة الأعمال والعلوم الاقتصادية - الفرع الأول