عملياً، أدّى الإنقاذ بهذه الطريقة، إلى وضع ضارّ؛ فقد استفاد حملة الأسهم ودائنو المؤسّسات المالية من الأرباح والمخاطرة المفرطة في الأوقات الجيدة، بينما تحمّل دافعو الضرائب كلفة الفشل بسبب هذه المخاطرة. لاحقاً، أدخلت مجموعة العشرين (G20) إصلاحات تنظيمية لإنهاء ظاهرة «أكبر من أن تفشل»، إذ طلبت إدخال متطلّبات احترازية إضافية على المؤسّسات المالية المهمّة لتقليل احتمال فشلها. كما طلبت أيضاً من مجلس الاستقرار المالي (FSB)، تطوير معايير تطبقّها الدول في إطار تسوية المؤسّسات المالية التي تعدّ مهمّة لاستمرارية النظام، في حال فشلها، بطريقة تحافظ على الاستقرار المالي، وتقلّل من ضررها على الاقتصاد الحقيقي، وتُنهي الاعتماد على الحكومة لإنقاذ هذه المؤسّسات باستخدام الأموال العامة. وفي عام 2011 نشر مجلس الاستقرار المالي، خصائص «أنظمة تسوية المصارف الفعالة» التي وافق الأعضاء على اعتمادها في دولهم. واعتُمدت هذه الخصائص كمعيار دولي في عام 2015 التزمت به الدول الأعضاء في مجموعة العشرين.

12 سمة لنظام التسوية

1- النطاق؛ يُقصد فيها المؤسّسات التي تسري عليها أحكام الإطار العام لنظام التسوية. وبحسب هذا المعيار، فإنه يتوجّب على السلطات أن تكون حذرة عند تصميم إطار التسوية، إذ أن القانون يجب أن يشمل كل المؤسّسات المالية المهمّة ضمن النظام المالي، وتحديد هذه المؤسّسات ليس أمراً سهلاً لأنه في بعض الأحيان يمكن أن تترتّب على فشل مصرف صغير في البلد نتائج تصيب النظام بكامله.

2- السلطة المنوط بها عملية التسوية؛ على الإطار القانوني أن يحدّد بوضوح، سلطة واحدة أو أكثر مسؤولة عن عملية التسوية، وأن يمنحها تفويضاً واضحاً وأن يكون لديها استقلال تشغيلي، وأن تكون معزولة عن التأثير السياسي. بمعنى أوضح، يجب توفير الحماية القانونية للإدارة والموظفين العاملين على التسوية. إلا أن المعايير الدولية لم تشر إلى التنظيم المؤسّسي الأفضل للسلطة المسؤولة عن التسوية. وبحسب دراسات عدّة صدرت عن بنك التسويات الدولية، فإن السلطة المسؤولة عن التسوية، يتم تضمينها في صلاحيات المصرف المركزي أو في صلاحيات الجهات الإشرافية المنفصلة عن المصرف المركزي، أو في وحدة مستقلة بذاتها يتم إنشاؤها لهذه الغاية. اتخاذ قرار بإنشاء مؤسّسة مستقلّة أو بدمج مهامّ التسوية في مؤسّسات قائمة بذاتها، يعتمد على الخصائص المحلّية وعلى ظروف الأزمة. إذ ستحتاج الدول إلى التأكد من أنه، في حالة إنشاء مؤسسة منفصلة، سيكون لديها التمويل والموظفون والخبرة اللازمة للعمل بفعالية.

في لبنان مثلاً، يرجح بحسب قانون النقد والتسليف والقوانين المرتبطة به، أن تناط سلطة التسوية بالهيئة المصرفية العليا، وأن تعاونها لجنة الرقابة على المصارف والمؤسسة الوطنية لضمان الودائع. وذلك بحسب الإطار العام الموضوع للإشراف والرقابة على القطاع المصرفي بحسب القانون 28/67. ورغم توافر الإطار القانوني للجهات التي ستتحمل مسؤولية عملية تسوية المصارف اللبنانية -وبالمناسبة هو خيار منطقي لبلد يعاني من أزمة مالية كبيرة وليس بإمكانه إنشاء وحدة مستقلّة، فإن عدّة اعتبارات تجعل من خيار وضع هذه السلطة بيد هذه المؤسّسات

غير قابل للتطبيق للأسباب الآتية:

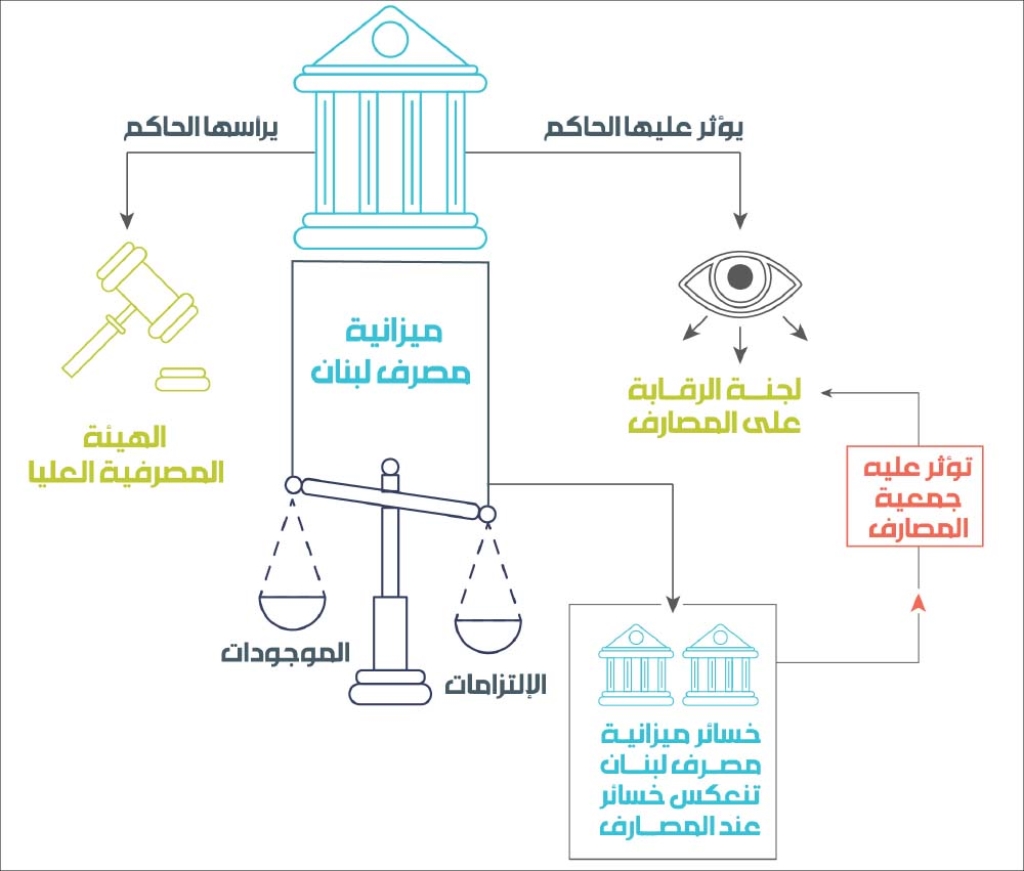

- الخسائر الكبيرة في ميزانية المصرف المركزي الناتجة من عدم توافق (mismatch) بين عملة الموجودات، مع الالتزامات التي تم تقديرها بنحو 69 مليار دولار، وهذه الخسائر في ميزانية مصرف لبنان هي الجزء الأكبر من خسائر القطاع المصرفي حيث أودعت المصارف لديه أكثر من 50% من موجوداتها نتيجة للسياسات النقدية غير التقليدية، وبخاصة تلك المتعلّقة بالهندسات المالية عام 2016.

- يرأس حاكم مصرف لبنان الهيئة المصرفية العليا، كما يُعيّن أحد أعضائها من نوابه ممن يقترحهم المجلس المركزي. ولهذه الهيئة أهمية خاصة، إذ تتولّى فرض العقوبات والإجراءات على المصارف وفق المادة 208 من قانون النقد والتسليف، والتي تتدرّج من التنبيه حتّى الشطب من لائحة المصارف. ولا تقبل قراراتها أياً من طرق المراجعة العادية أو الإدارية.

- التعيينات في لجنة الرقابة على المصارف تكرّس «تضارب المصالح»، فبحسب المادة 8 من القانون 28/67 فإن اللجنة تؤلف من خمسة أعضاء: أولاً : اختصاصي في الشؤون المصرفية أو المالية أو أستاذ جامعي متخصص في هذه الشؤون - رئيساً، ثانياً: عضو تقترحه جمعية المصارف في لبنان، ثالثاً: عضو تقترحه مؤسسة الضمان المنشأة بموجب هذا القانون ويحلّ ممثل عن مصرف لبنان يعينه مجلس المصرف محلّ العضو الذي يمثل مؤسسة الضمان ريثما تباشر هذه المؤسسة عملها.

وبحسب هذه المادة فإن جمعية المصارف لديها حصّة وازنة ضمن الهيئات المصرفية وبخاصة تلك التي أُنشئت لمراقبتها. ووفق القانون تؤثّر المصارف في تعيين عضوين من الأعضاء الخمسة في لجنة الرقابة على المصارف، أحدهما مباشرة يعيّن بناء على اقتراحها، والثاني تسمّيه مؤسسة ضمان الودائع التي تسيطر جمعية المصارف على غالبية المقاعد فيها (4 من أصل 7 أعضاء في مجلس الإدارة تنتخبهم المصارف).

3- صلاحيات وأدوات سلطة تسوية أوضاع المصارف المتعثّرة. من أبرز الصلاحيات: استبدال الإدارة العليا في المصرف الخاضع للتسوية، وتعيين مدير من قِبل السلطة، وضمان استمرار الخدمات، ونقل الأصول وتوقيف بعض أعمال المصرف... ويجب أن تتمتع سلطة التسوية بالقدرة القانونية والتشغيلية لاستخدام مجموعة من الصلاحيات والأدوات وتطبيقها على أجزاء مختلفة من أعمال المصرف. علاوة على ذلك يجب ألا يتطلّب الإطار القانوني لتسوية أوضاع المصارف، إلزام السلطة المنوط بها عملية التسوية، تطبيق إجراءات معيّنة في ترتيب معيّن. كما يجب عند تصميم الإطار القانوني أن تأخذ سلطة التسوية في الاعتبار، التأثير في الاستقرار المالي في الدول الأخرى التي يمكن أن تتأثر، ويجب أن يسعى إلى تجنب اتخاذ الإجراءات التي يمكن أن تقوّض الاستقرار في النظام المالي.

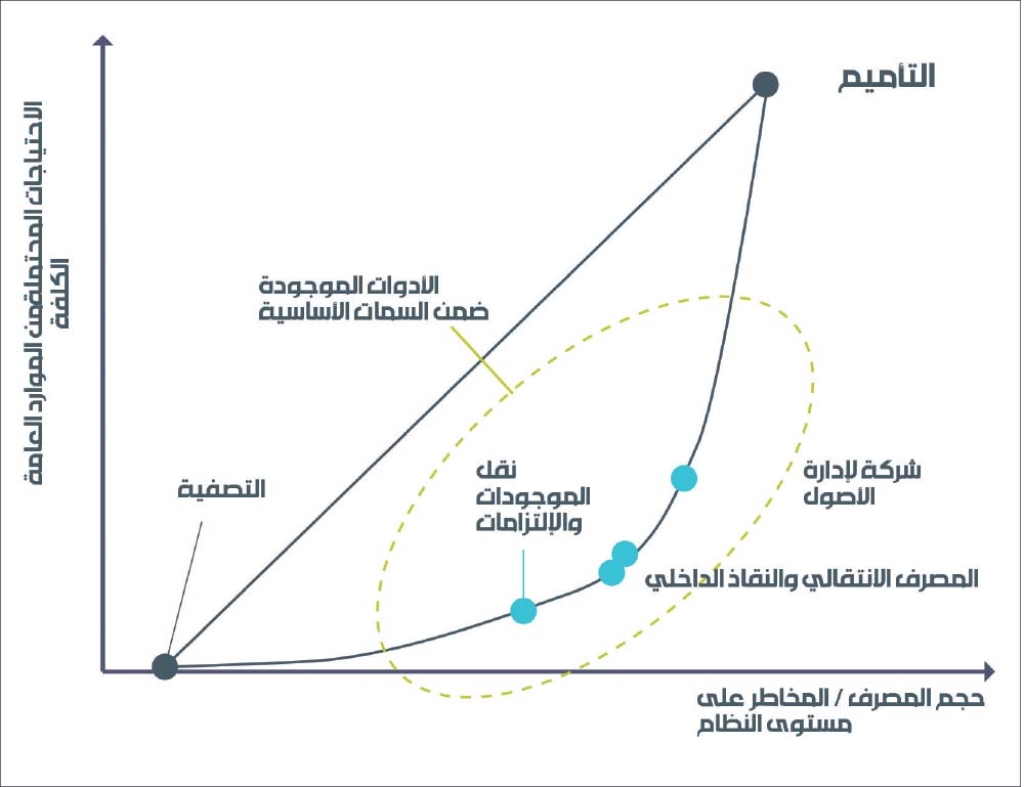

ومن أبرز الأدوات المستخدمة لسلطات التسوية: الشراء والتحمّل Purchase and Assumption، المصرف الانتقالي Bridge Bank، الإنقاذ الداخلي Bail-in، إنشاء شركة لإدارة الأصول Asset Management Company. وتسمح الأدوات المختلفة لسلطة التسوية بالحفاظ على الوظائف الحيوية للمصرف مع توزيع خسائر الكيان الفاشل بين المساهمين والدائنين.

4- المقاصّة والمعاوضة والكفالة وفصل أصول العميل On set-off, Netting, Collateralization, and Segregation of client assets؛ عادة تنصّ قوانين الإعسار الوطنية، على تعطيل تنفيذ البنود التي تسمح لبعض الدائنين بإنفاذ مطالباتهم تجاه موجودات المصرف المتعثّر. والغرض من هذا التعطيل، هو منع الدائنين من التسرّع في الاستيلاء على موجودات المؤسسة المتعثّرة، بالتالي تقويض عملية إعادة هيكلتها أو تصفيتها بشكل منظّم. وفي حين أن العديد من الدول قد أعفت العقود المالية من هذه التدابير حتى يتسنّى للأطراف في العقود المالية المبرمة مع الكيان المتعثّر أن تمارس فوراً، حقوقها في الإنهاء المبكر للعقد. وبما أن مثل هذه الحقوق في حال تنفيذها قد تدّمر قيمة المؤسسة المالية، تدعو السِمات الرئيسية إلى تمكين سلطات التسوية من وقف تنفيذ هذه الأحكام مؤقتاً.

5- الضمانات؛ يجب أن ينطوي أي إطار للتسوية على الضمانات القانونية التي تسمح لسلطة التسوية بتنفيذ الإجراءات بسرعة وتحت غطاء قانوني، ولكنها تضمن أيضاً عدم إفراطها في توسيع صلاحياتها عند التدخّل في حقوق المساهمين والدائنين. هذه الضمانات يجب أن تكون متوافرة في أي إطار للتسوية في أي دولة وبمعزل عما إذا كانت السلطة تتعامل مع أزمة مصرفية بنيوبة أو فشل خاص لمؤسّسة كبيرة أو فشل مؤسّسة صغيرة.

6- تمويل عملية التسوية؛ يجب أن يكون تمويل عملية التسوية في المقام الأول على حساب الموارد الخاصة للقطاع المالي، وليس من الأموال العامة. ويمكن أن تشمل هذه الترتيبات مزيجاً من: (أ) صندوق مستقلّ للتسوية يتم إنشاؤه إما مسبقاً قبل وقوع الأزمة أو بعدها. (ب) برنامج ضمان الودائع. (ج) الأموال الحكومية في إطار نظام أو آلية تسمح باسترداد الأكلاف التي تكبّدتها الحكومة في التسوية من القطاع المالي. ويمكن السماح مؤقتاً بالاستملاك العام (التأميم) كتدبير من تدابير الملاذ الأخير، ما قد يعني ضمناً تمويلاً عاماً مؤقتاً ينبغي استرداده لاحقاً من القطاع المالي.

7- شروط الإطار القانوني للتعاون عبر الحدود؛ تأتي مسألة التعاون عبر الحدود بخاصة عند وجود فروع لمصارف أجنبية تعرّضت للأزمة المصرفية ذاتها في البلد. ومن بين هذه الشروط، أن القوانين الوطنية ينبغي ألا تميّز بين الدائنين على أساس جنسيتهم. لذا، فإن سلطة التسوية يجب أن تكون قادرة على دعم سلطات التسوية الأجنبية في تنفيذ إجراءات تسوية أجنبية، من خلال تطبيقها على الشركات التابعة وفروع الشركات الأجنبية.

9/8- المؤسّسات المالية العالمية الهامة على مستوى النظام المالي؛ ينبغي للسلطات المحلية والسلطات المضيفة الرئيسية إنشاء فرق إدارة الأزمات بهدف تعزيز التأهّب للأزمة المالية العابرة للحدود التي تؤثّر في المؤسّسات وتيسير إدارتها وتسويتها. وينبغي أن تشمل فرق إدارة الأزمات السلطات الإشرافية، والمصارف المركزية، وسلطات التسوية، ووزارات المالية. وينبغي أن تشمل أيضاً ممثلي برامج الضمان على الودائع في الدول موطن كيانات المؤسّسات المالية العالمية الهامة على مستوى النظام أو التي تستضيفها والتي تعتبر أساسية لتسويتها، وينبغي أن تتعاون تعاوناً وثيقاً مع السلطات في الدول الأخرى التي يكون فيها للشركات وجود مهم على مستوى النظام.

هناك اعتبارات عدّة تلغي خيار وضع سلطة «التسوية» بيد الهيئة المصرفية تعاونها لجنة الرقابة على المصارف ومؤسسة ضمان الودائع

10- تقييمات قابلية التسوية؛ على السلطات في أي بلد أن تقوم بشكل دوري بتقييم جدوى استراتيجيات التسوية ومصداقيتها في ضوء التأثير المحتمل لفشل المصرف المهم على مستوى النظام في القطاع المالي والاقتصاد ككل. ففي حالة الفشل يجب اتخاذ القرار بشأن كيفية التسوية بسرعة. وسيكون التحليل المسبق لخيارات التسوية وفعالية خطط التسوية أمراً بالغ الأهمية. فقد يكون تحديد الخطوات اللازمة لضمان قابلية دخول المصرف في التسوية مناسباً حتى للمصارف غير المهمة على مستوى النظام المالي.

11- خطط التعافي والتسوية

هناك ضرورة لإعداد خطط الانتعاش والتسوية لمواجهة أي أزمة مصرفية بنيوية، وتشمل على الأقل خطّة للتعافي وتسوية المؤسّسات المالية المهمة على مستوى النظام. المطلوب من المؤسّسات الاحتفاظ بخطة تعافٍ تحدّد خيارات لاستعادة القوة المالية والقدرة على البقاء عندما يتعرّض المصرف لضغوط شديدة. بالإضافة إلى خطة متعلقة بتسوية أوضاع المصارف لتساعد سلطات التسوية لحماية الوظائف المهمة في النظام المالي، بهدف جعل تسوية أي مؤسسة ممكناً من دون تعطيل شديد ومن دون زيادة الضغط على المالية العامة.

12- الوصول إلى المعلومات

يجب ضمان أن تتمتع سلطة التسوية بإمكانية الوصول إلى المعلومات الهامة من المؤسّسات المالية، والتي تحتاج إليها لأغراض التسوية. هذه المؤسسات يجب أن تكون ملزمة بتقديم المعلومات اللازمة في غضون إطار زمني قصير. كما لا يجب أن تكون هناك عوائق قانونية أو تنظيمية أو سياساتية تعوق التبادل المناسب للمعلومات (بما في ذلك المعلومات الخاصة بالمؤسّسات) بين السلطات الإشرافية والمصارف المركزية وسلطات التسوية ووزارات المالية ومؤسّسات ضمان الودائع.

* نشرت هذه الدراسة في دورية المركز الاستشاري للدراسات والتوثيق الصادرة في أيلول 2022